La grande crise financière de 2007-2008 a rendu clair le caractère incertain de la valorisation en juste valeur (« Fair Value ») des instruments financiers, et a démontré l’insuffisance de la réglementation pour mitiger les pertes qui avaient alors dépassées de loin les fonds propres. L’incertitude dans ce cas concerne autant les paramètres des modèles (e.g. choix de la courbe de volatilité, d’actualisation, détermination de la corrélation, etc.) que les prix observés sur le marché (faible liquidité sur certains marchés, absence de prix fermes pour certains produits).

Fair Value

La Fair Value est par définition basée sur le prix de clôture, puisqu’elle représente le prix reçu pour la vente d’un actif ou le prix payé pour le transfert d’un passif lors d’une transaction normale. A l’inception, la fair value est normalement le prix consenti lors de la transaction. Par la suite, elle doit en premier lieu se baser sur du mark-to-market, et sinon du mark-to-model ou mark-to-self selon la disponibilité/observabilité des données de marché.

Prudent Value

Et c’est en vue d’adopter une méthode de valorisation plus conservatrice que le Conseil de l’UE a adopté en 2013 la directive CRR/CDR IV qui a introduit la notion de « Prudent Value », qui vise à adopter la valeur prudente pour remédier à l’incertitude dans la valorisation des instruments en juste valeur dans les calculs de fonds propres et des ratios bâlois.

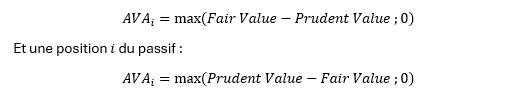

L’objectif étant d’avoir une valeur qui permet, dans 90% des scénarios plausibles, de déboucler la position. C’est cette Prudent Value qui permet d’obtenir l’AVA (« Additional Value Adjustment ») en calculant la différence entre la FV et la PV. Cela donne, pour une position de l’actif :

AVA

Par conséquent, l’AVA, est une mesure utilisée dans le domaine financier pour corriger la juste valeur d’un actif ou d’un passif en tenant compte de divers éléments de risque ou d’incertitude qui ne sont pas toujours reflétés de manière adéquate dans les prix du marché. L’objectif de l’AVA est d’ajuster la valorisation comptable d’un instrument financier de manière à mieux refléter sa valeur économique réelle, en prenant en considération des facteurs tels que le risque de crédit, l’illiquidité du marché, la volatilité, et d’autres considérations spécifiques liées à l’instrument en question.

Il y’a neuf types d’AVAs, prenant en compte chacune un ajustement non intégré (quand les conditions s’appliquent) dans la FV :

- Market Price Uncertainty (MPU)

- Close-Out-Cost (COC)

- Model Risk (MR)

- Unearned Credit Spread (UCS)

- Investing and Funding Cost (IFC)

- Concentrated Position (CP)

- Future Administrative Costs (FAC)

- Early Termination (ET)

- Operational Risk (OR)

Le règlement traitant de la prudente évaluation, énonce les directives pour le calcul des ajustements de valorisation prudente (AVAs) déduits des fonds propres CET1 conformément aux articles 105 et 34 du CRR. Il précise que toutes les positions évaluées à la juste valeur dans les portefeuilles bancaires et de négociation sont concernées, mais offre des exclusions pour celles dont un changement de juste valeur n’a pas d’impact sur le capital règlementaire.

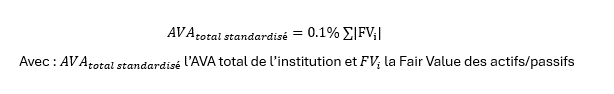

En ce qui concerne le calcul des AVAs, le règlement propose deux approches : une approche simplifiée pour les établissements avec un portefeuille inférieur à 15 milliards d’euros, où un seul AVA est déterminé à 0,1 % du montant absolu agrégé des positions à la juste valeur, et une approche principale pour les établissements dépassant ce seuil ou choisissant cette méthode.

Approche simplifiée / Standardisée

L’AVA simplifié est calculé une seule fois au niveau de l’institution et non instrument par instrument ou catégorie par catégorie comme pour l’approche « core ». La méthode de calcul est la suivante :

Approche Core

Il faut noter, que pour le calcul de l’AVA pour chaque instrument financier, et par conséquent pour chacune des catégories qu’on va détailler par la suite, on distingue trois méthodes de calcul :

- La première qui est basée sur la génération de différents scénarios possibles en estimant une série de valeurs plausibles de chaque catégorie d’incertitude afin de choisir le point qu’on est sûr à 90% d’atteindre (Prudent Value).

- La deuxième intervient quand il manque des données suffisantes pour élaborer une série cohérente de valeurs pour une évaluation donnée, les établissements adoptent une démarche s’appuyant sur l’expertise d’individus qualifiés. Cette approche intègre les informations qualitatives et quantitatives disponibles ainsi la vision stratégique des experts du domaine afin de déterminer notre Prudent Value.

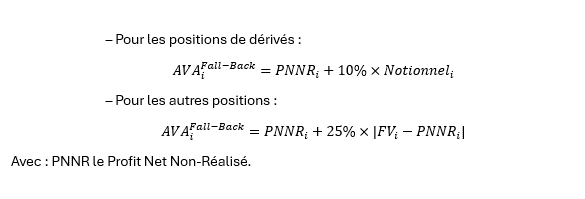

- La troisième est l’approche ”Fall-Back ” qui sera utilisée comme solution finale si nous n’arrivons pas à appliquer les deux dernières méthodes, et le calcul de l’AVA suivant cette approche est effectué comme suit :

AVA MPU

Cet AVA s’intéresse au prix de sortie des positions (mark-to-market) et aux paramètres utilisés dans les modèles de valorisation (mark-to-model). Donc pour le calcul de cette catégorie d’AVA, il faut générer une série de valeurs de sortie plausibles afin d’estimer la PV qui ici correspond au quantile 90% de ces valeurs.

Ce qui nous donne :

Cette AVA vaut zéro si, dans un marché liquide à double sens, nous sommes certains des informations disponibles. A savoir que les informations disponibles sur le marché (prix des transactions, les offres fermes, les consensus et estimations des courtiers) ne laissent aucune incertitude significative concernant l’évaluation de la position.

AVA COC

L’AVA COC capture l’incertitude (et les coûts) rattachés à l’impossibilité (parfois) de déboucler une position au prix Mid. En effet, nous sommes incertains de pouvoir clôturer nos positions au prix de marché (Mid), nous pouvons alors subir une marge représentant l’illiquidité de marché au moment de la clôture de la position et par conséquent encaisser des frais supplémentaires posés par notre Broker.

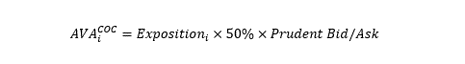

Pour le calcul de cet AVA, il nous faut construire une série d’écarts plausible entre Bid et Ask, puis estimer la PV de cet écart de façon qu’on soit sûrs à 90% que cet écart nous permette de déboucler la position. Et dans ce cas :

Cet AVA vaut zéro si l’AVA MPU a été calculé sur base de prix de sorties, ou encore que le marché est suffisamment liquide pour que l’on soit sûrs à 90% de pouvoir déboucler la position au prix Mid.

AVA MR

L’AVA de cette catégorie prend en considération le risque associé au modèle d’évaluation qui émerge en raison de l’existence potentielle de divers modèles ou calibrages utilisés par les acteurs du marché, ainsi que de l’absence d’un prix de sortie défini pour le produit spécifique en cours d’évaluation.

Dans la mesure du possible, les institutions calculent l’AVA MR en simulant une série de valeurs plausibles générées à partir d’approches alternatives en termes de modèle et de calibrage. Dans ce contexte, les institutions déterminent un point au sein de cette série de valeurs où elles ont une certitude de 90% de pouvoir clôturer leur position à ce prix ou à un prix plus avantageux.

AVA UCS

L’AVAUCS capture le risque associé à l’incertitude contenue dans les ajustements apportés à la valorisation d’un instrument afin de refléter le risque de contrepartie (CVA). Pour assurer la précision, l’UCS AVA est subdivisé en catégories distinctes : Incertitude sur le Prix du Marché (MPU), Incertitude sur les Coûts de Clôture (COC), et Risque de Modèle (MR). Chaque subdivision est ensuite allouée à sa catégorie AVA respective.

AVA IFC

Cet ajustement particulier est entrepris pour prendre en compte l’incertitude dans l’évaluation des coûts de financement utilisés lors de la détermination du prix de sortie, conformément au cadre comptable applicable. Les établissements subdivisent l’AVAIFC en catégories spécifiques telles que l’incertitude sur les prix du marché (MPU), l’incertitude sur les coûts de liquidation (COC), et le risque lié au modèle (MR). Chacune de ces subdivisions est ensuite réallouée à ses catégories d’AVA respectives.

AVA CP

Ce type spécifique d’AVA, appelé ”AVA individuelle relative aux positions concentrées,” est estimé en suivant trois étapes distinctes. Tout d’abord, les établissements identifient les positions concentrées. Ensuite, pour chaque position identifiée, en l’absence d’un prix du marché applicable, une période de sortie prudente est estimée. Si cette période excède dix jours, une AVA est calculée en prenant en considération la volatilité des données d’évaluation, la volatilité de l’écart entre les cours vendeur et acheteur, ainsi que l’impact potentiel de la stratégie de sortie hypothétique sur les prix du marché.

AVA FAC

Lorsqu’une sortie totale de l’exposition est envisagée, l’établissement a la possibilité d’évaluer une AVA nulle relative aux frais administratifs futurs. Cependant, si une exposition ne peut démontrer une AVA nulle conformément à cela, les établissements calculent l’AVA relative aux frais administratifs futurs (AVAF) en prenant en compte les frais administratifs et les futurs coûts de couverture sur la durée de vie escomptée des expositions liées à l’évaluation. Cette estimation est déduite en utilisant un taux qui constitue une approximation du taux sans risque.

AVA ET

L’AVA ET estime les pertes relatives aux résiliations anticipées non-contractuelles d’opérations de clients en prenant en compte le pourcentage de ces résiliations ainsi que les pertes qui en ont résulté.

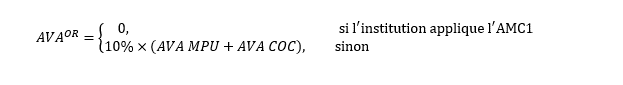

AVA OR

L’AVA OR se concentre sur l’évaluation du risque lié aux pertes éventuelles pouvant résulter d’erreurs opérationnelles dans le processus de valorisation. A la différence des autres AVAs, son calcul ne s’effectue pas au niveau des positions, mais directement au sein de la catégorie risque opérationnel.

un article rédigé par…

Moataz SABI

Consultant Quant chez Quanteam